銀行融資

銀行融資 継続支援に必要な経営計画書

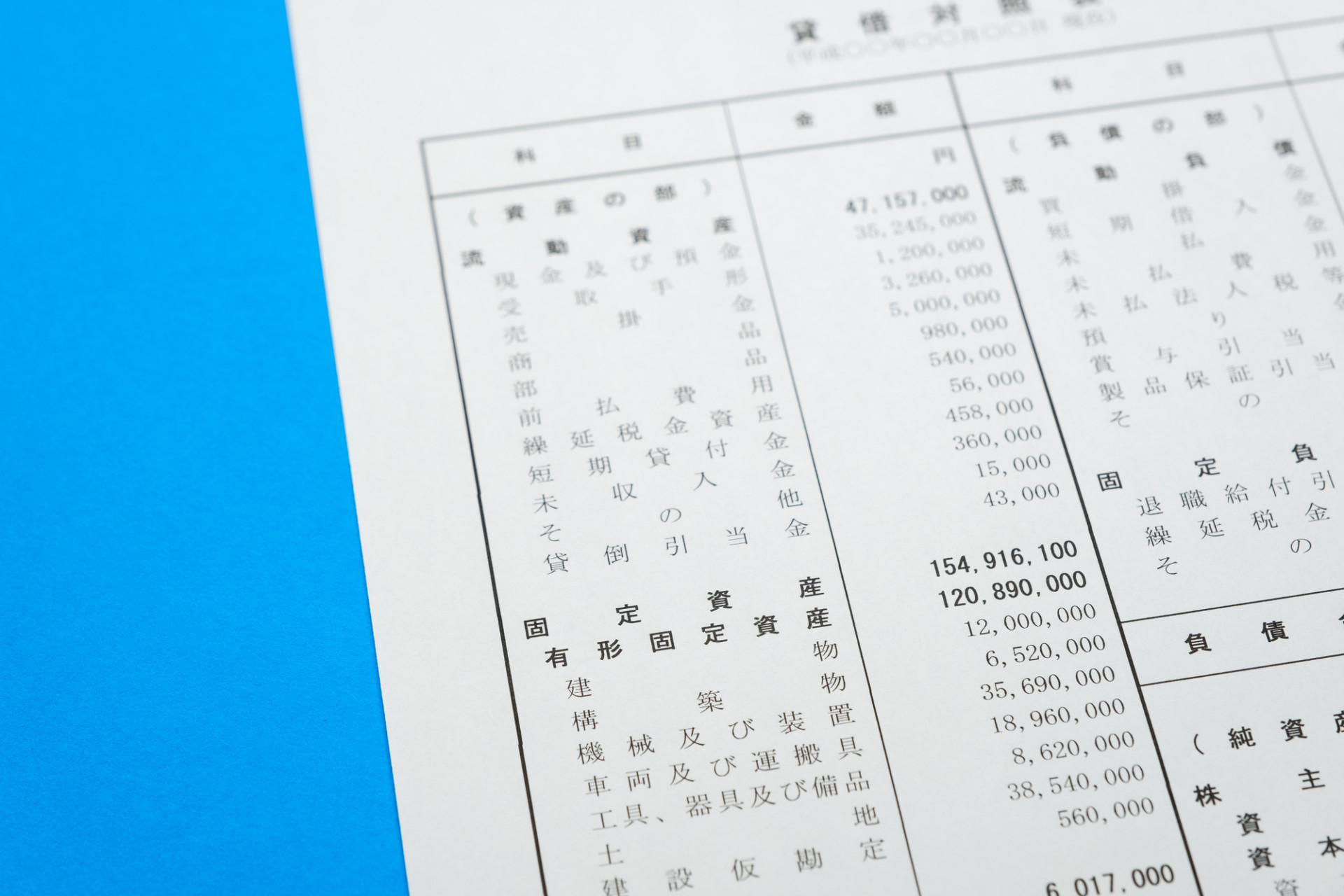

金融機関からの継続支援に必要な書類として経営計画書(経営改善計画書)があります。実現可能性の高い経営計画書を金融機関に提出・説明し、その進捗管理と報告を行うことが重要です。金融機関も決算書だけでなくそのような付き合い方を重視しています。

銀行融資

銀行融資  銀行融資

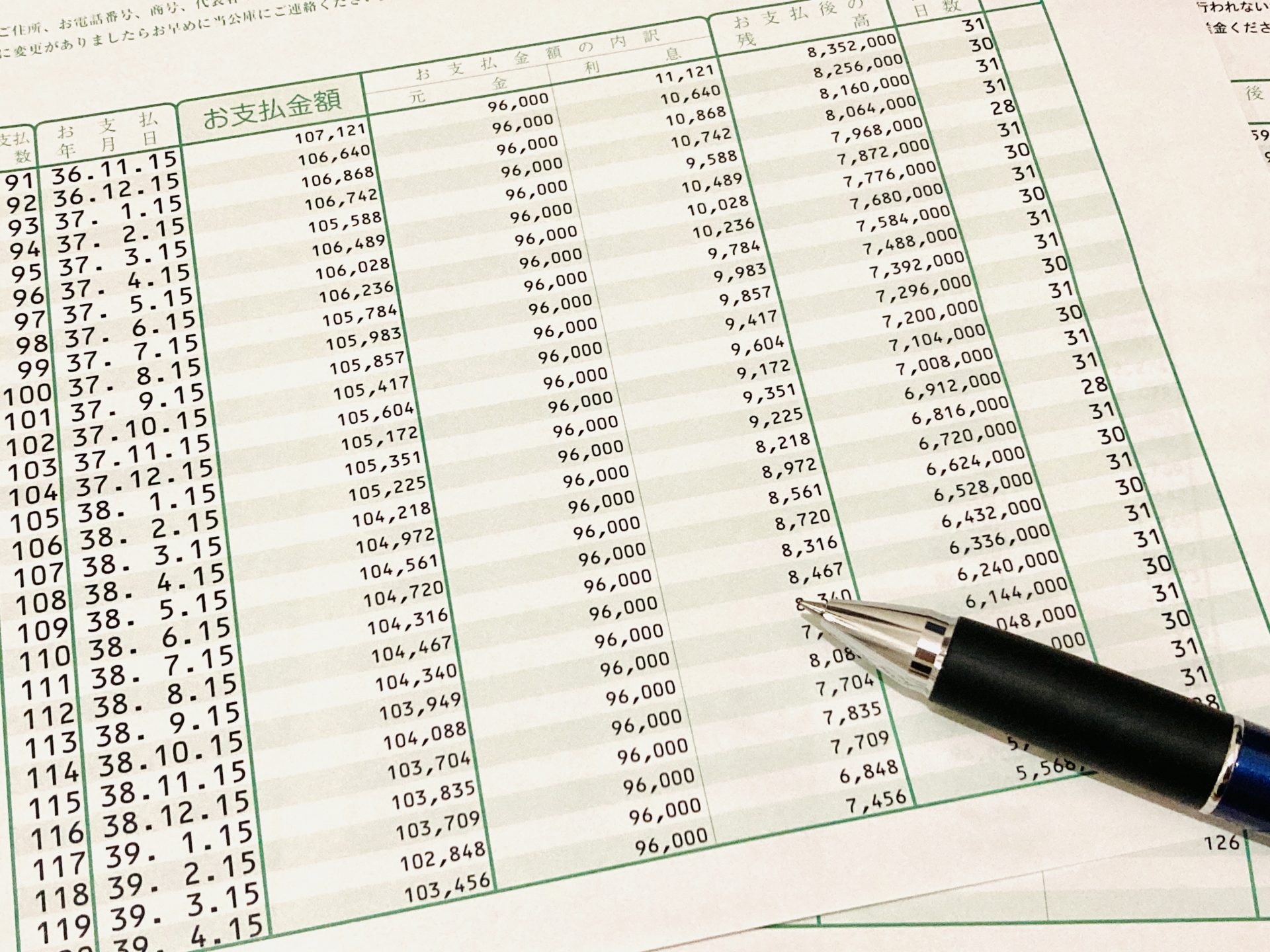

銀行融資  経理業務

経理業務  資金繰り

資金繰り  銀行融資

銀行融資  経理業務

経理業務  銀行融資

銀行融資  銀行融資

銀行融資  中小企業経営

中小企業経営  資金繰り

資金繰り  銀行融資

銀行融資  経理業務

経理業務