ファクタリングとは

ファクタリングは売掛金をファクタリング会社に買い取ってもらう資金調達方法です。給与ファクタリングやファクタリングを装った違法貸付も存在しますが、ファクタリング自体は昔からある合法的なものです。

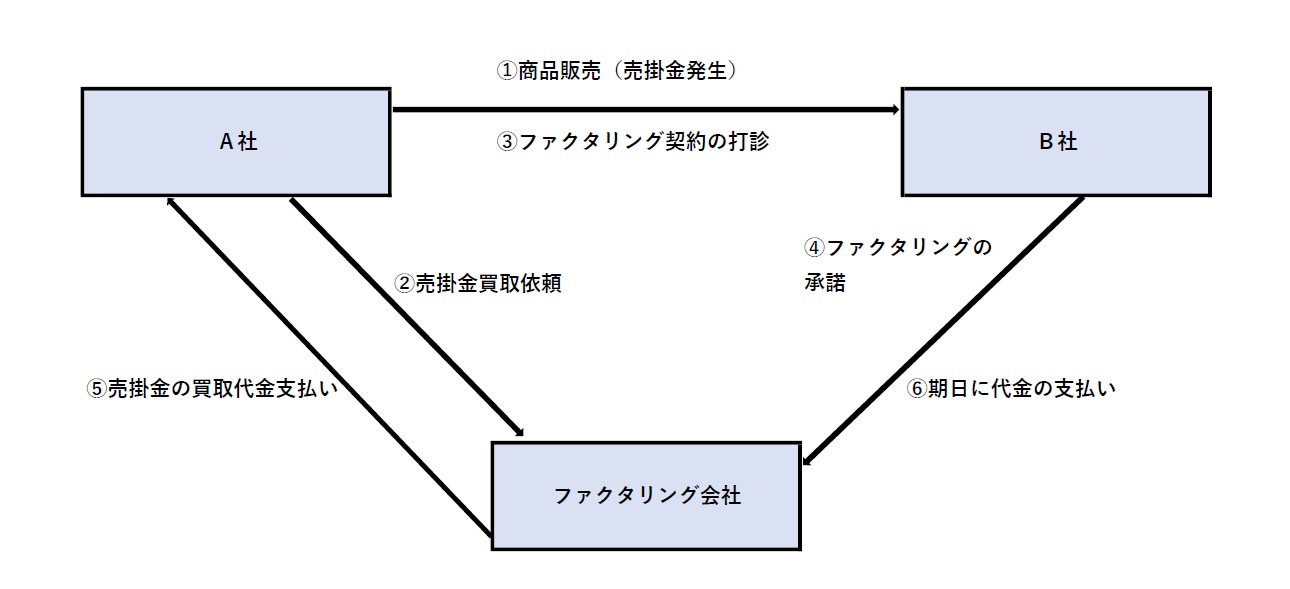

ファクタリングによる資金調達の流れは図表のようになります。

A社は商品をB社に販売し売掛金を保有します。売掛金ですから一般的に1か月以上は入金を待つことになります。そこで入金前に別の取引先への支払いをしなければならないとします。

A社とファクタリング会社は債権買取についてB社に伝えることになります。B社が同意すればファクタリングが実行され資金調達ができます。そして売掛金は期日になればA社ではなくファクタリング会社に支払われます。

もともとファクタリングとは、このように取引をしたA社とB社、そしてファクタリング会社による取引で「3者間ファクタリング(3社間ファクタリング)」をいいます。

しかし、これには大きな問題点があります。それは売掛金を売却したことがB社に知られてしまうことです。B社の経営者が「どこも資金繰りが苦しいのだから、ファクタリング利用も仕方がないだろう」と理解があればいいのですが、「A社はファクタリングなんてよく分からない資金調達方法を利用するのは、取引銀行から融資が受けられないからでは? かなり経営が厳しいのではないのか?」と今後の取引に不安を持つかもしれません。おそらくみなさんがA社の経営者であれば、そう思われてしまうのが不安でファクタリングの利用を躊躇するでしょう。

2者間ファクタリング

このような3者間ファクタリングの問題点を解決する方法として最近利用が増加しているのが2者間ファクタリングです。

先ほどの例でいえば、A社とファクタリング会社だけでやり取りをし、ファクタリング会社とB社は一切つながりがありません。B社はファクタリングのことを一切知りません。したがって、自社の信用を失うことなく資金調達が可能となります。これから安心だし、すぐに資金化できるし、非常に便利ですよね。

しかし、大きなデメリットもあるものです。それは手数料の問題です。

B社はA社のファクタリング利用を知りません。A社に代金を支払います。そして、A社は支払われた代金をファクタリング会社に支払います。

それはファクタリング会社には大きなリスクです。A社がもしかしたら支払わないかもしれません。そのため2者間ファクタリングの手数料は高額です。最近は1桁台の手数料も増えましたけど、それでも他の資金調達方法よりも高額になってしまうのです。

それに真面目に商売している2者間のファクタリング会社がある一方、ファクタリング業者を装っている違法業者も存在しますから注意が必要です。

当社でお付き合いしているのは、もちろん真面目なファクタリング会社さんです。どうしても利用せざるを得ないが、どこを利用すればいいか悩んでいる場合はご紹介いたします。![]()

中小企業の資金調達方法として定着

ファクタリングサービスを提供しているOLTA株式会社は、提携する地方銀行を増やしています。新生銀行、群馬銀行、青森銀行、八十二銀行、北日本銀行等、2024年7月22日現在で39の地域金融機関と提携、三菱UFJ銀行はマネーフォワードと共にファクタリング会社「BizForward」を2021年設立しました。

AIが審査を肩代わり、手数料収入が得られ銀行にはメリットがありますから、これからもその流れは続くだろうと思います。

金融機関が勧めるからといっていい資金調達ではない

売上高の回復が遅れ、追加融資を求める中小企業は多いと思います。しかし、銀行はもうこれ以上の融資はできない、信用保証協会からもいい返事がもらえない、かといってプロパー融資なんて考えられないケースが増えるでしょう。そんな取引先企業に資金調達方法の一つとしてファクタリングを提案することができます。

OLTAと提携している北日本銀行「きたぎんクラウドファクタリング」のページを見るとポイントは次の3つです。

・手数料は2~9%

・最短即日振込

・オンライン完結で面談不要

手数料が最大で9%というのはデメリットでしょう。しかし、審査から入金まで早いのが大きなメリットです。金融機関のように何日も待たされることがありません。

数年前まで2者間ファクタリングといえば、手数料は20%程度と高く、あまりおすすめできる資金調達方法ではありませんでした。しかし、そんなイメージも徐々に変わって、これからは中小企業の資金調達方法として定着してくるように思います。

中小企業の資金調達方法は融資が中心でしたが、そこにファクタリングが追加され選択肢が増えると考えればいいでしょう。

とはいってもやはり手数料は銀行融資の金利と比べれば明らかに高いです。金融機関から年利で1~2%台でしょう。金融機関が勧めるからといって問題ない資金調達とは考えないほうがいいです。

経営改善の足を引っ張ることも

ただ、手数料がいくら下がってきたとはいえ、金融機関と比較しても高いですから安易な利用は避けたいものです。要求される書類が多いですし、時間もややかかりますが、原則は金融機関からの融資で資金調達しましょう。資金繰り管理をしっかりやっていたが、予定していた売上入金が少し遅れる等の理由で、すぐに資金調達が必要な場合に限定してください。

仮に手数料が5%にしても、10,000千円の売掛金なら500千円もかかります。5%のファクタリングを毎月利用したと仮定すれば年間60%の手数料です。一度手を出すと抜け出せなくなる可能性が高いです。

せっかく経営改善の効果が表れ利益が出るようになっても、ファクタリング手数料でその分を取られてしまい、いつまで経っても決算書は良くならないし、資金繰りも改善されません。

ファクタリングを利用するというのは経営に異常があると認識してください。