ROAとは

ROAとは総資産利益率または総資本利益率ともいい、企業が持つ総資産(総資本)が、利益獲得のためにどれだけ効率的に事業に利用されているのか、企業の総合的な収益率を表す財務指標です。

計算式は、経常利益/総資産(総資本)×100で計算できます。

ここでは経常利益としていますが、当期純利益や営業利益を使ってもかまいません。分母の総資産については、厳密にいえば、期首と期末の平均値を使うのが理想的です。

例えば、経常利益が100万円、総資産が1,000万円だとします。そうするとROAは10%となります。ROAは大きいほど良いといえます。

1,000万円の資産を使って100万円の利益を稼ぎ出したという事ですから、優秀な経営結果だといえるでしょう。

もし、ROAが1%にも満たない、あるいはマイナスになるようなら、厳しい言い方になりますが、今の事業を辞めるか、金融や不動産投資でもしたほうがいいという事になってしまいます。

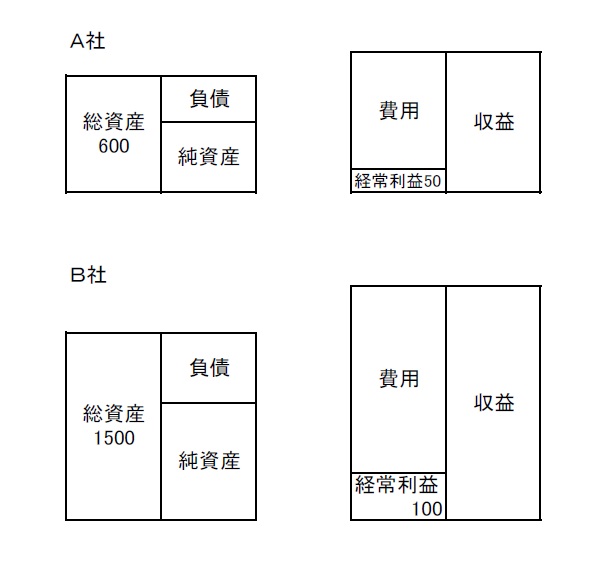

こちらの図表をご覧ください。

A社は総資産が600、経常利益が50、B社は総資産が1500、経常利益が100だとします。両社のROAを計算してみると、

A社は総資産が600、経常利益が50、B社は総資産が1500、経常利益が100だとします。両社のROAを計算してみると、

A社は50/600×100=8.3%

B社は100/1500×100=6.7%

資産も利益も大きいB社よりも、A社のほうが事業効率の観点からは良い企業となるのです。

ROAを利益率と回転率に分けてみる

ROA=経常利益/総資産×100

この数式を次のように展開することができます。

ROA=経常利益/売上高×100×売上高/総資産

売上高経常利益率=経常利益/売上高×100

総資本回転率=売上高/総資産

ROAを上げるためには、もちろん利益を少しでも多く出すことですが、そうは簡単にいかないかもしれません。そこで、もう一つの方法としては、この数式からも分かるように資産を減らして総資本回転率を改善する方法があります。

例えば、事業に必要のない資産を売却して借入金の返済を行うことで改善されます。

また、売掛金や在庫が増えてくると、それだけ資産が増加することになります。現預金が在庫や売掛金に変化しているのですから、資金繰りに余裕のない多くの中小企業では、その分の資金調達の必要も出てきます。そうすると、売掛金・在庫と共に借入金も増えることになりますから、総資産は増加してしまいます。

在庫管理を徹底し不良在庫を発生させない、販売に長期間を要するような在庫を持たない、売掛金は回収遅れがないか管理の徹底、早期の回収ができるようにしていくことも必要です。

設備投資でも、それが本当に必要なのか、今後の経営に必要な投資なのかを十分検討する必要があります。

自社の総資産でいかに効率よく高い利益を出していくかを見ていくのに適していますから、決算書ができた時にでも過去の数値と比較してみると良いでしょう。

他の財務指標も参考にしましょう

ただ、ROAだけで企業の良し悪しを決めることはできません。

ROAは確かに大きいほうが効率の良い事業を行っていることになるでしょう。しかし、経営者が堅実な経営を行っていこうと、利益は出たけどそれによって増えた現預金をさらなる投資には使わず、いざという時のために残しておこうと考えたとします。利益は今まで通りだとしたら、総資産は膨れ上がるけど経常利益はそのままなわけですから、ROAは悪化することになります。

投資家からすると、使わない現預金をそのまま持っているのではなく、それを次の事業に投資をしてさらに利益を出せという考えになるでしょうが、銀行から借りられるときに借りて、いざという時のために預金として残しておくという考えの経営者もいます。

やはりそういう場合もROAは下がってしまいます。

ではそういう経営者は無能なのでしょうか。

私はそうは思いません。資金繰りが行き詰ったらROAどころの話ではありません。経営の安全性のためにも資金繰り管理は重要です。

1つの財務指標で企業を判断することはできません。他の財務指標を確認したり、過去の数値と比較したりしていくことが重要なのです。