経営が順調だと頻繁に融資の提案を受けますが、そこまでの経営内容でないにしても返済が進んでくれば、金融機関から「ご返済がかなり進んだので、そろそろ新たな借入をしませんか」と提案されるでしょう。

そんな時、皆さんはどういう返事をしていますか?

待ってましたとばかりに、「そうだね、じゃあ、お願いするよ」と返事をする経営者さんが多いと思います。

「今以上に良い条件を提示してくれるのなら考えます」と答える経営者さんもいます。そうなるかどうかは分からないけど、皆さんはぜひそういう対応をして欲しいです。

プロパー融資で資金調達していますか

好条件というと金利引き下げがすぐに思いつきます。

もちろん低金利も大切なのですが、業績は悪くないのにこれまでの融資は全て信用保証協会付きであるとしたら、プロパー融資での資金調達を狙ってみませんか。プロパー融資とは、信用保証協会の保証が付かない融資の事です。

銀行は保証協会付き融資より回収不能リスクが上昇するため、経営内容が良好でない企業には一般的に消極的です。ただ、企業からすればプロパー融資なら、これまで発生していた保証料を節約できますし、保証枠を温存することもできます。メリットは大きいといえるのです。

業歴別のプロパー融資支援額

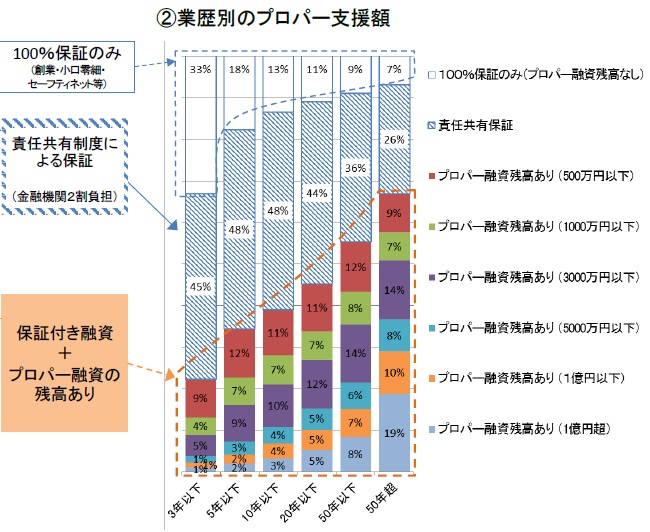

こちらは中小企業庁から公表されている資料(中小企業・小規模事業者のライフステージにおける資金需要・リスクと信用補完制度の意義)にある「業歴別のプロパー支援額)です。

業歴が50年超なら保証申し込み時にプロパー残高を有する案件の割合は67%ありますが、3年以下は20%程度、10年以下でも40%程度です。いかに金融機関が信用保証協会に依存しているかが分かります。

プロパー融資を受ける方法

プロパー融資を受けるには金融機関から「借りてください」と言われる経営内容にすることが一番楽ですが、早期にそうなるのは容易ではないでしょう。そこで次のような方法が考えられます。

金融機関で競争させる

金融機関が融資をセールスしてきたら、「いつものように保証協会付きでもいいけど、必要資金の一部をプロパー融資で対応してくれませんか」と言ってみましょう。そもそも経営者がそのようなことを言わないと、金融機関は自分たちにリスクのある提案はしてきません。

そして、融資を受けることができたら、他の金融機関に「A銀行さんからプロパー融資で資金調達できた」と話してください。その結果、他金融機関もプロパー融資を意識せざるを得なくなります。

メインバンクからはいい返事がもらえなかったとしても、他に融資シェア拡大に積極的な金融機関があれば、そちらに相談するのもいいでしょう。

新規融資先の開拓にやってきた金融機関があればチャンスかもしれません。「A行、B行、どちらも保証協会付き融資しか提案してこない」と不満を言うのです。そして、「当面の資金繰りは確保できているので、急いで融資を受ける必要はない。でもプロパー融資を提案してくれるのなら、今後の保証協会付き融資も含めた付き合いを考えたい」と言ってみましょう。

取引のない金融機関としてはリスクを冒す必要はありませんから、その相談に対応できないなら撤退するでしょう。しかし、融資をしたい企業であったなら、他行よりも有利な条件を提示しなければなりませんから、プロパー融資も含めた対応を考えてくれます。

言って断られても企業側は困ることはないのですから、付き合いのない金融機関が訪問してきたら言ってみましょう。顧問先で3期連続赤字でも少額ですがプロパー融資を実行してくれた金融機関はありましたから。

プロパー融資で対応しやすい資金使途で申し込む

プロパー融資で対応しやすい資金使途で融資申し込みをする方法があります。

返済期間が短い、少額融資、返済原資が明確、この3つに該当すると金融機関はプロパー融資がしやすいのです。具体的な資金使途の例としては納税資金、賞与資金、つなぎ資金がそれに該当します。

納税・賞与資金はその名の通り税金や賞与を支払うための融資です。仮にどちらも年2回の支払があるとしたら、次の賞与・納税時期まで半年程度と短期間での返済となります。どちらの資金使途も業績が好調だから税金や賞与が発生するわけですから、金融機関は取り組みやすい資金使途といえるでしょう。

そして、もう一つがつなぎ資金です。

近い将来(一般的には半年内程度に)入金確実な資金があるとします。それが何らかの理由で遅れたり、入金前に仕入支払資金が必要となったりした場合、入金確実な資金を引き当てに調達される資金をつなぎ資金といいます。

例えば、建設業でしたら、建設現場に必要な材料費、外注費、人件費の支払が先行し、工事代金の回収はそれよりも後になるのが一般的です。諸経費支払時に融資を受けて売上代金回収時に返済します。

プロパー融資を受けられる企業を目標に

中小企業経営者の中には、プロパー融資は金融機関の審査が厳しいけど、信用保証協会はやさしいし、保証がつけば金融機関も融資してくれると思うでしょう。

しかし、信用保証協会は金融機関のプロパー融資との併用を促進してきます。

融資獲得のために、金融機関は決算書の数値や担保・保証に依存し守り重視であった融資姿勢を改め、攻めの姿勢に転換していきます(すでにそうなりつつあります)。

中小企業経営者は、金融機関との付き合い方が変化していくことを認識する必要があります。

当然、企業は利益を出さなければなりませんし、不景気などを言い訳にしてはなりません。とはいえどんなに頑張っても赤字になることはあるでしょう。そんな時は最低限、試算表や資金繰り表から現状を定期的に報告する、もし自社の経営に問題点があるのでしたら、その解決策やその後の業績見通しを計画書として提出し進捗状況を金融機関に報告していく、そのような付き合い方そして行動力が求められます。

そして、自社の決算書や担保でしか評価してくれない金融機関との取引も考え直す必要があるでしょう。