経営問題を抱えた中小企業が、それを解決するために必要な資金を調達して実行していきたいものの、金融機関の姿勢が消極的となり、資金調達がスムーズにいかないケースはあるでしょう。そのようなことでお悩みの中小企業にとって、経営力強化保証制度は適した保証制度かと思います。

経営力強化保証制度とは

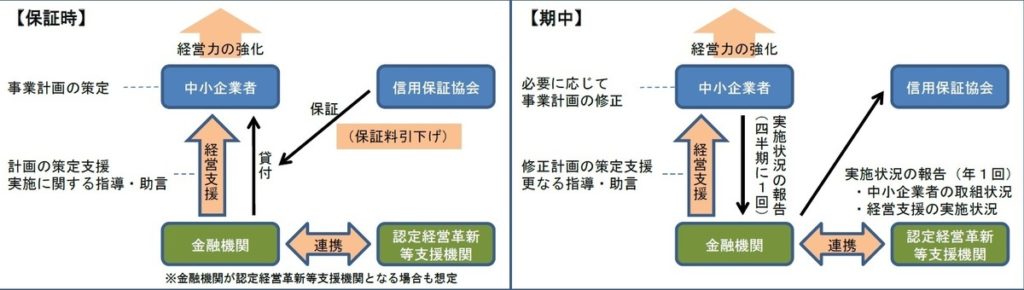

中小企業が資金調達するにあたって、金融機関が認定経営革新等支援機関(以下、認定支援機関)と連携して中小企業の事業計画の策定支援や経営支援を行い、中小企業の経営力の強化を図ることを目的とした保証制度です。

※認定経営革新等支援機関とは

認定支援機関とは、中小企業の経営相談等に関して専門知識や実務経験が一定レベルにあり、国の認定を受けた専門家です。

利用対象企業

金融機関や認定支援機関からの支援を受けながら、自社で事業計画の策定や計画の実行、そして金融機関への当該計画の進捗報告を行うことのできる中小企業が対象です。

制度の特徴

・この保証制度を利用することで、信用保証料の減免(概ね▲0.2%)が受けられます。

・融資や保証料の減免だけではありません。認定支援機関や金融機関からは経営改善の取り組みに対するサポートが受けられます。

・中小企業は認定支援機関の支援を受けつつ、自らが事業計画書の策定や計画を実行し、その進捗報告を金融機関に対して四半期毎に報告をする必要があります。面倒な作業に感じるでしょうが、計画通りに進捗していなければ、問題点の確認や新たな改善策を策定し、金融機関や認定支援機関からのアドバイスを受けながら再生していくことが可能です。

制度のしくみ

・中小企業庁HP「経営力強化保証の概要」より引用

・中小企業庁HP「経営力強化保証の概要」より引用

制度概要

保証限度額:2億8,000万円(普通保証2億円、無担保保証8,000万円)

資金使途:事業資金(事業計画の実施に必要な資金に限る)

保証期間:一括返済の場合1年以内、分割返済の場合は運転資金5年以内、設備資金7年以内。ただし、本制度によって保証付きの既往借入金を借り換える場合は10年以内。なお、据置期間はそれぞれ1年以内。

添付書類:通常の信用保証協会を利用する場合の書類以外に以下の書面が必要です。

・「経営力強化保証」申込人資格要件等届出書

・事業計画書(申込人が策定したもの)

・認定支援機関による支援内容を記載した書面(事業計画書に記載されている場合は不要)

当社も認定支援機関として認定されています。「様々な経営に関する問題を抱え、それらを解決するためにも経営力を強化したいが、そのためには資金が必要だ」とお悩みの経営者様は、この保証制度の利用を検討してみてはいかがでしょうか。