金融機関に融資を申し込むと、いろいろな資料を求められるイメージが強いかと思います。金融機関が資料提出を求めてくるということは、できる限りその融資を通したいからであり、企業側も担当者に協力しなければなりません。

融資を受けるにあたり用意すべき資料

融資を申し込むにあたり用意すべき、あるいは用意した方がいい資料は次のとおりです。

必ず要求される資料

決算書

説明する必要もないでしょうが、融資審査において決算書は必ず要求されます。企業の通知表ですから当然です。決算書といっても貸借対照表と損益計算書以外にも、法人税申告書や勘定科目内訳書もあると思います。それらも一緒に提出しましょう。

時々、金融機関に余計な情報を提供する必要はないから、内訳明細書等は不要との意見も聞きますが、前向きな支援や協力関係を期待するのなら提出するべきと考えます。

すでに取引がある金融機関であれば、申告が終わった直近期だけを提出しますが、初めての取引であれば3期分程度は要求されることが多いでしょう。

通常は決算月から2カ月以内に申告や納税を行います。3月決算でれば5月申告ですから、6月遅くとも7月にはこちらから連絡して提出しましょう。その時は、短時間でもいいから決算内容について説明してください。もし前期が赤字決算であったなら、今期はどのように利益を出す考えなのかを説明しましょう。

場合により要求される資料

試算表

今期途中経過の決算書(貸借対照表と損益計算書)です。決算書が非常に重要といっても過去の結果であり、今期の業績を見るために必要となります。

3月決算5月申告の企業であれば、6月に融資を申し込むときに試算表は求められないでしょうが、7月下旬あたりの申し込みであれば、4~6月分を求められるかもしれません。金融機関の対応は企業によって異なるでしょう。

ただ、試算表は金融機関から言われなくとも毎月作成するものです。なぜなら、経営者が前月や今期の業績を試算表で確認するために必要だからです。

金融機関から言われて、顧問税理士等に試算表作成を依頼する経営者がいます。それでは試算表完成まで融資審査は開始されませんから、資金調達まで時間がかかってしまいます。

資金繰りに大きな影響を与えますから、最新の試算表がいつでも提出できるようにしましょう。

資金繰り表

資金繰り表とは企業のお小遣い帳のようなものです。

毎月の入金・出金を項目ごとに集計し、現金預金残高を表した表です。資金繰りが極めて厳しい企業の場合は、月ごとではなく日ごとで資金繰りを管理することもあります。

金融機関に提出する時は、3~6カ月程度の実績、そして今後6カ月~1年程度の見通しを1枚にまとめるようにしましょう。

必ず要求される資料ではありませんが、金融機関は融資先の資金繰りに強い関心を持ちます。融資をしないことでこれから資金繰りがどうなるのか、融資することでどう改善されるのか、融資することで当面の資金繰りは大丈夫かを気にしますから、言われなくても提出した方がいい資料の一つです。

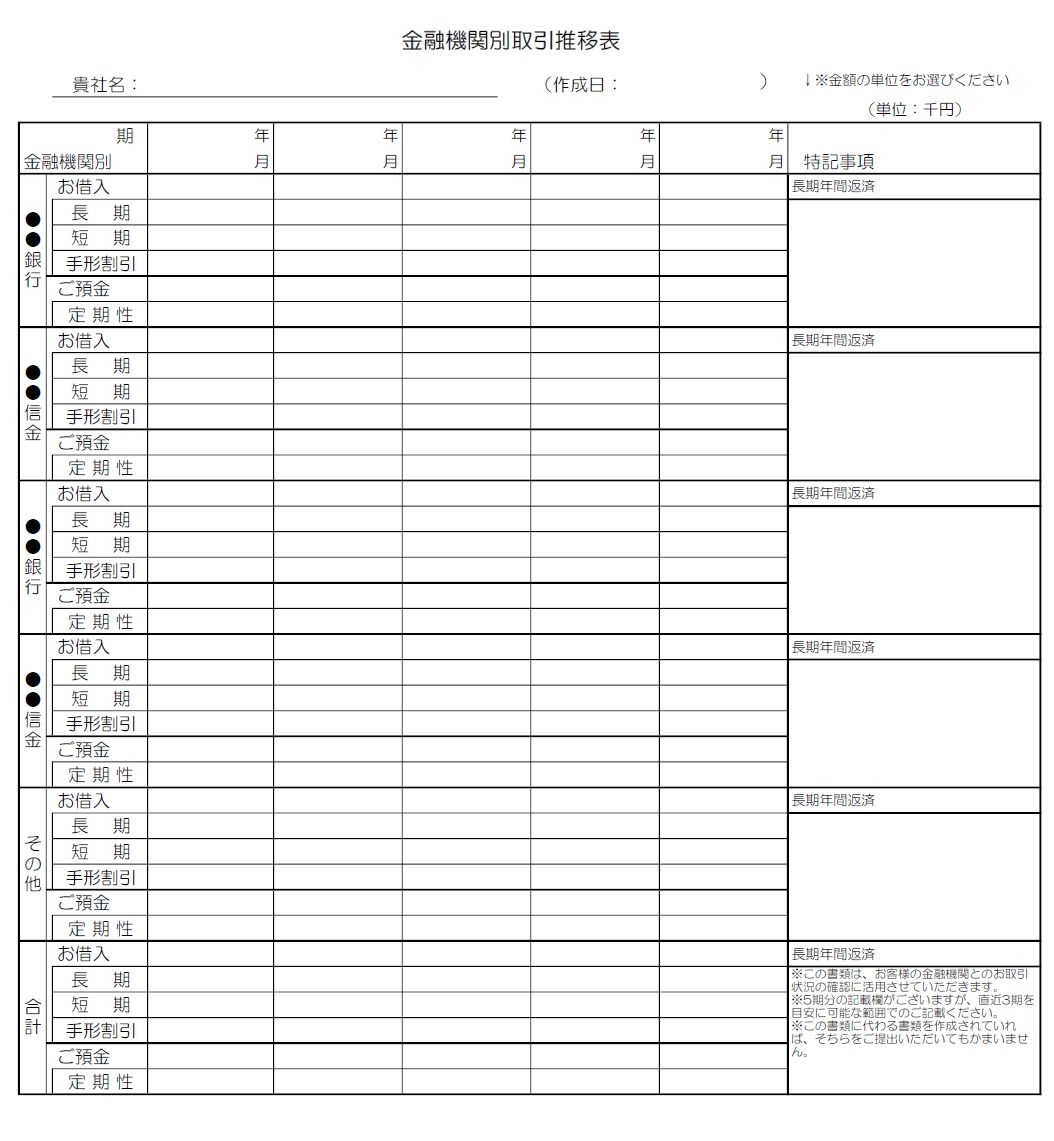

金融機関別取引推移表

取引金融機関ごとに借入金残高や取引状況の推移をまとめたものになります。

こちらは商工組合中央金庫のホームページで公開されている書式になります。商工組合中央金庫ホームページ「様式ダウンロード」から入手できます。

金融機関は他行との融資取引状況を非常に気にするため、このような資料の提出を求めることがあります。

金融機関は他行との融資取引状況を非常に気にするため、このような資料の提出を求めることがあります。

推移表によって、他行が融資先企業に対してどのような姿勢で取引しているのか、積極的、現状維持、消極的なのか、シェアバランスに大きな変化がないかを把握するのです。

この書式のように過去からの推移を作成する場合もありますが、現時点での借入金一覧表の場合もあります。金融機関が知りたい内容は次のとおりです。

・金融機関名

・現在残高

・毎月返済額

・融資の種類(証書貸付、手形貸付など)

・返済期間や最終返済日

・担保や信用保証協会保証の有無

・金利

・預金残高

重要度が低いように思うかもしれませんが、意外と要求してくることが多い資料です。

自社が積極的支援先に該当すれば、それほど求められることはありません。しかし、やや慎重になるような経営内容であるとしたら、他行の動きを確認するためにも求められる可能性があります。

この資料を作成していなければ、各借入金の返済予定表を求められることも多いでしょう。

経営計画書

経営計画書あるいは経営改善計画書等ともいいます。

基本的な構成としては、自社の現状と経営課題、そこから経営改善策の具体的な内容、そして今後5年~10年の数値計画等をまとめたものになります。

返済をストップしてもらうリスケジュールでは必ず必要となりますし、そこまでの金融支援を求めないにしても赤字続きや債務超過に陥り、金融機関からの支援が厳しい中小企業であればぜひ提出したい資料です。

他の試算表や資金繰り表と同じなのですが、経営計画書も金融機関から求められるから作成・提出するのではなく、決算書が赤字になっているのであれば自社の経営に問題があるわけです。それなら自主的に経営を見直し計画書を作成するぐらいの行動は必要でしょう。

その他

他にも、契約書、生産・販売計画、取引先別の売上・仕入明細、設備の見積書等、資金使途に応じ追加で求められることがあります。審査を迅速に進めるためにも早めの提出に協力しましょう。

稟議書作成をサポート

昔の銀行員は夜遅くまで仕事をすることが普通でした。サービス残業をたくさんする行職員が評価される時代でした。良い方に解釈すればそれだけ残業をすることができました。

しかし、今はそんなことが許されませんし、私が勤めていた頃とは違い早く帰っています。つまりダラダラと仕事はできず、効率よく動く必要があるということです。だから結構忙しいと思います。

そうすると、行職員は企業への融資を獲得する時どう考えるでしょうか。私なら次の企業に営業すると思います。

・すぐに上司の承認が貰える優良企業

・先ほどの必要資料(試算表等)をすぐに提出してくれる企業

さらに担当者が作成する稟議書には、資金使途そして返済原資を書かなければなりません。つまり「何に使うのか」「返済する原資は何か、どのように返済していくのか」です。それらについては面談の時説明すればいいですが、できれば説明資料を用意しておくと、担当者はかなり助かると思います。

これは担当者に気を遣って行動しろということではありません。稟議書の作成がしやすいようサポートすることで審査が迅速に進み、結果的に自社にメリットがあるのです。