企業は従業員を雇用し製品や材料を仕入れ、そこから商品・製品そしてサービスを提供して利益を獲得します。そんな経営活動には常に資金のやり取りがあります。

商品等を販売し利益を獲得することは重要ですが、資金がなければそれらの活動もストップします。資金繰り管理は極めて重要なのです。

ぜひ資金繰り表を用いて管理を行っていきましょう。

経営管理・銀行融資どちらにも重要な資料

資金繰り表は、銀行融資において必要となる書類の1つです。これまでの実績に加えこれから資金繰りがどのように推移していくのか、金融機関ならぜひ確認したいところです。これまで資金繰り表なんて提出したことがない企業もあるでしょうが、銀行融資においては重要な書類ですからぜひ作成・提出してください。

特に今後の資金繰り予定については、銀行融資だけでなく自社の経営管理のためにも必要です。どんなに利益を計上しようとも資金が不足すれば経営は継続できません。できれば1年程度先までの予想を立てて、現預金残高がマイナスになる月がないかを管理していく必要があります。

資金繰り表の作成と管理

資金繰り表は、毎月の入金と出金がそれぞれいくらあり、残高はいくらなのかを表にしたものです。かなり資金繰りが厳しい企業の場合は月ごとではなく日ごとで作成・管理する場合もあります。

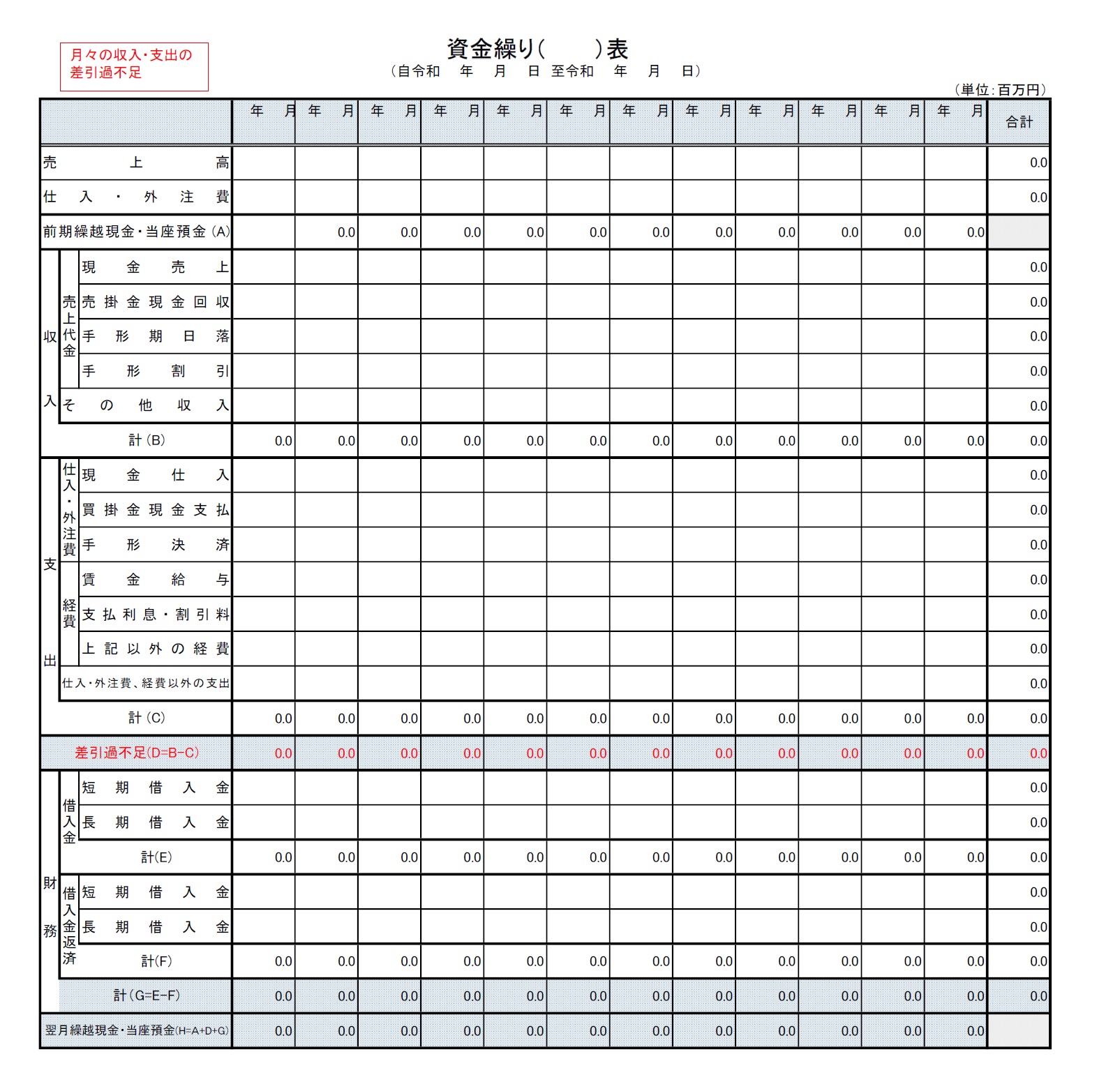

(1)資金繰り表のひな型

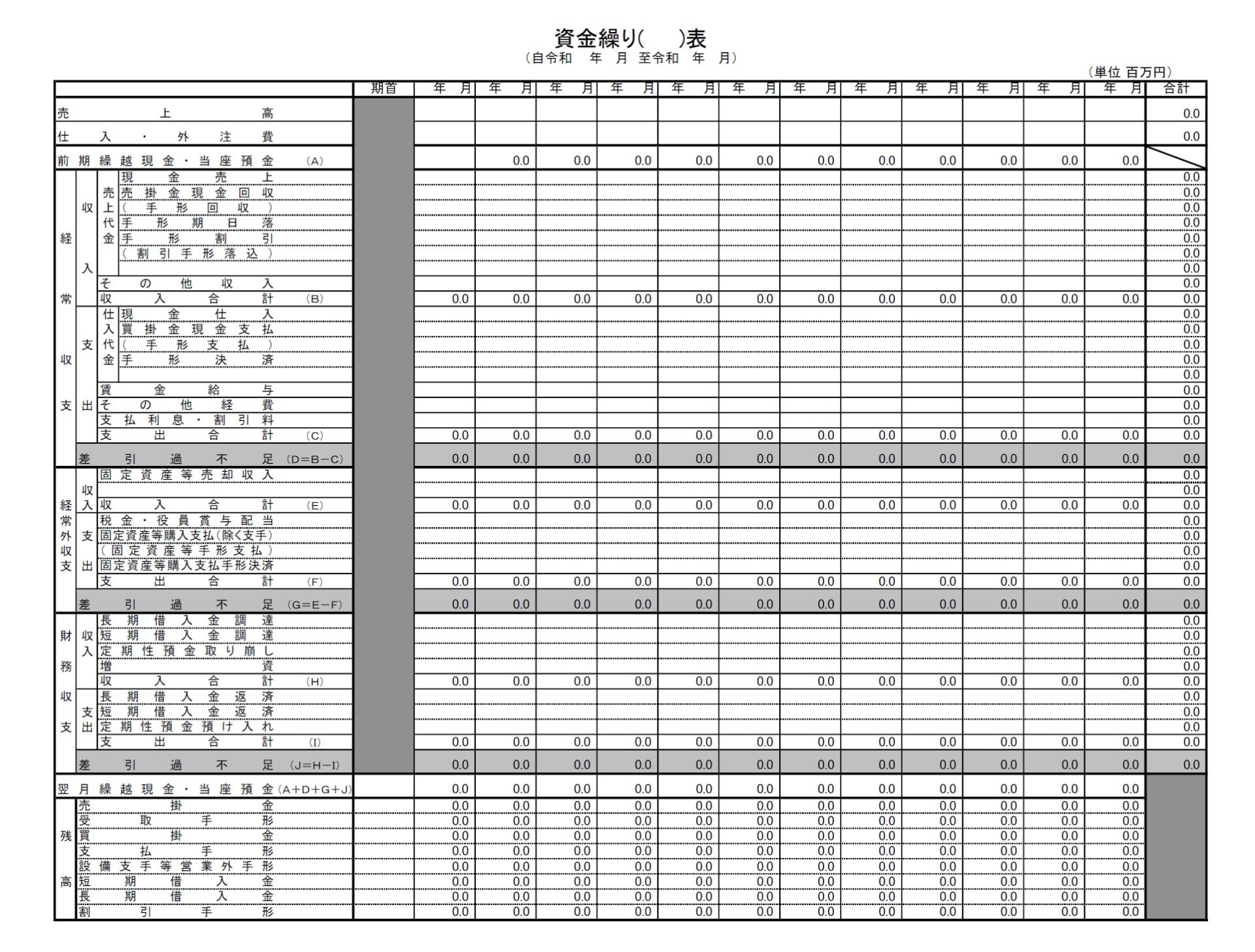

資金繰り表の作成方法に決まりはありません。各企業で自由です。こちらは日本政策金融公庫のホームページで公開している資金繰り表を2つご紹介します。ダウンロードは日本政策金融公庫のホームページ(各書式ダウンロード)からお願いします。

まずこちらは簡易版です。

そして次はもう少し詳しく書かれた詳細版です。

これらを参考にして自社で作成してかまいません。取引金融機関がホームページで資金繰り表を公開していたらそれを利用してもいいでしょう。

これまでの資金繰り実績を作成・チェックすることも大切ですが、やはり今後の資金繰りがどのように推移していくのかがより重要です。手持資金がなくなったら経営はできません。そうならないよう管理し、危険を察知したら早めに行動する必要があります。金融機関も今後の見通しを重視します。

(2)作成方法

資金繰り表の実績部分は試算表等を参照すれば作成することが可能でしょう。しかし、問題は予想部分です。

先ほどの資金繰り表の簡易版を見てみましょう。上から大きく分けて、売上入金等の収入、仕入・外注及び経費の支出、さらの借入金による資金調達と返済に分かれています。

①支出の賃金給与、支払利息・割引料、経費

毎月発生する支払利息は返済予定表から分かりますし、経費も毎月似たような金額になると思います。また、給与についても多少の変動はあるにしてもだいたい似たような金額になると思いますから、前月までの数字を参照して入力していきましょう。

ただし、賞与、納税、年払いの経費等については注意してください。賞与支払いは当然その月は給与支払いが増えますし、その後の社会保険料も負担が増えるでしょう。納税も中間納付や源泉所得税で年2回納付の企業はまとまった税額になります。さらに保険料等で1年分を支払うようなものがないか確認が必要です。

②借入金返済

こちらも借入れをした金融機関から届いた返済予定表に書いてあります。そこから予定額を入力します。

③売上入金予想

毎月の返済額や固定費は分かりやすいと思いますが、皆さんが悩むのは売上入金予想ではないでしょうか。経費や返済の見通しは分かるけど、売上は相手もあることだしいくらになるのか分からないでしょう。

売上入金予想がどうしても難しいということなら、前期と比較して今期は月の売上が平均10%増加しているのでしたら、今後もその程度の増加を見込んで売上を予想し、そこから入金額を考えてもいいです。月ごとに売上の波がある場合は、過去と似たような動きをすることがいいですからそれに合わせて予想しましょう。

あくまで現時点で考えられる予想ですから、数ヶ月後、予想と実績に多少差が出るのは仕方がないことです。

そして、徐々に売上金額が固まってきたら予想売上額を修正すればいいのです。

売上を予想したら売上先と約束した取引条件によって入金予想を立ててください。月末締めの翌月末入金なら2月の売上額が3月に入金予想となります。売上先によって異なることも多いでしょうから、大口先はそれぞれの条件で、それ以外の売上先については一番多い条件で考えてもいいでしょう。

④現金仕入・買掛金支払、手形決済

各月の売上予想ができたら次は仕入についてです。売上に占める仕入の割合はほぼ決まっているかと思います。粗利益率が10%なら、売上100であれば仕入は90というようにです。

支払いは自社で管理していますから、これについては予想がしやすいはずです。

(3)マイナスになる月はありませんか

資金繰り予想を立ててみたところマイナスになる月はありませんか。数カ月先に月末の現預金残高がマイナスあるいは少額になりそうだと予想されたら、今のうちから支出の見直し、新たな資金調達に動き出してください。

早めに金融機関へ融資を相談すれば資金調達の可能性は高くなりますし、失敗した場合でも早めに動くことで手持資金を確保しながらのリスケジュールになりますから、経営改善が成功する可能性も高くなります。

(4)定期的に見直しましょう

多少大雑把であったとしても資金繰りが苦しい月が分かりますし、早めに金融機関に相談することができます。しかし、作成した時点では数か月先の予想は精度が低いですから定期的に見直しましょう。

それは当然、自社の資金繰り管理に必要なことですし銀行融資にもメリットがあります。金融機関は取引先企業の資金繰りが見通せますから、早期に融資等の提案が可能となります。またそのような見通しを資料として作成している企業は、先の事をしっかり考えているわけです。予定に対する実績を定期的に報告すれば信頼も得られるでしょう。

「予想してもどうせその通りには行かないから、資金繰り予定表の作成は無意味」とのご意見もあると思います。しかし、当たった、はずれたが大事なのではありません。資金繰り予定表は将来の資金不足を発生させないよう管理するための資料です。予想と結果が違っていたから、予定表に意味がないということではありません。

当社でも資金繰り表の作成や管理、そして銀行との取引サポートのご支援をしています。ぜひ「金融機関との融資取引サポート」のページもご覧ください。

専門家にも相談を

ここまで資金繰り表の作成等について説明してきましたし、資金繰り管理の重要性については理解されているかと思います。とはいってもやや面倒ですし、難しい面もあります。

自社はどう作成や管理をしたらいいのか悩む場合は、お知り合いの専門家に相談しましょう。もし相談相手になってくれる人がいないのでしたら当社にご相談ください。詳しくは「無料相談」のページをご覧ください。