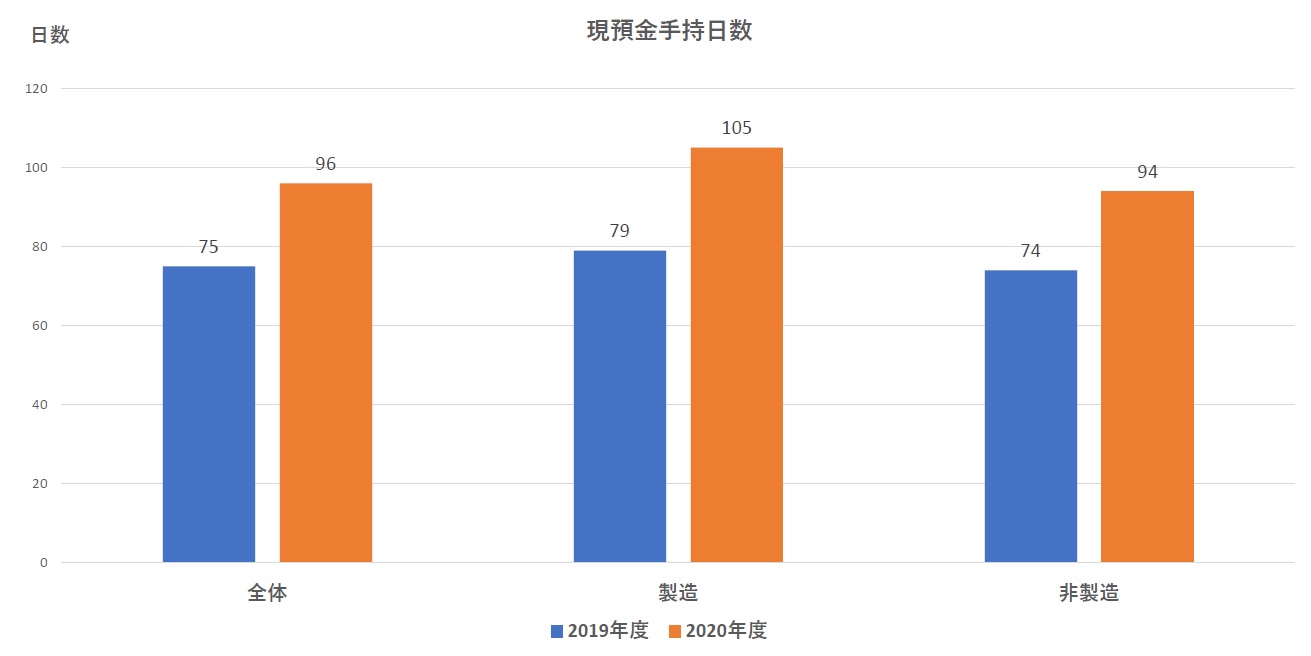

2021年4月19日の帝国データバンク「20年度決算、全産業平均1%の増収 前年度からは伸び率鈍化、業種別でも明暗~借入金は月商の5倍に拡大、コロナ禍で手元資金確保の動きが目立つ~」 なお、グラフはすべてこちらの資料を参考にしています。

この調査内容によると、企業が持つ現預金の余力を示す「現預金手持日数(売上高の何日分の現金預金を持っているかを示す)」は、全産業で平均96日分、前年の75日分に比べて約3週間分の増加とあります。

そして、企業の借入金動向を見ると、月商に対する借入金等の債務負担度割合を示す「有利子負債月商倍率(=有利子負債合計÷月商)」が2020年度は平均で5.0倍、前年の4.2倍から拡大しています。

しかも短期借入金よりも長期借入金での調達が目立ちますから、コロナの影響が長期化することに備えた対応をしていることが分かります。

全体で見れば、とりあえず手持ちの現預金にはやや余裕があります。しかし、借入金も相当に増加しました。特に製造業は月商の6カ月分を超えていますが、(業種等によっても異なりますが)一般的には月商の6ヶ月を超えてくると、毎月の利息支払いや返済負担が大きくなってきますから、金融機関は新規の融資には慎重になります。

今後、借入金の返済が進まず現預金だけが減少し続ければ、追加の融資は極めて慎重になります。業績回復の兆しもないのであれば、せいぜいリスケジュールでの支援に限定されると思います。

これまで金融機関が融資に前向きだったからか、それともこれから厳しくなるのを予想してか、最近、事業向け融資をしているノンバンクからご連絡を頂いたり、お付き合いのあるファクタリング会社からも頻繁にお電話を頂きます。

当社でお付き合いのあるノンバンクは、ホームページ上に無担保で最大1,000万円とあります。ただ、そこまで資金調達できる中小企業は少ないと聞きます。リスクを抑えるため小口での融資が中心です。金融機関からは新規融資で対応してもらえないが、まとまった金額の資金調達をノンバンクで希望する場合は不向きであり担保が必要になります。

![]() そうなるともう一つはファクタリングになってきます。ここでは2者間ファクタリングのことを指しますが、最近利用が拡大しています。

そうなるともう一つはファクタリングになってきます。ここでは2者間ファクタリングのことを指しますが、最近利用が拡大しています。

ファクタリングは、違法な給与ファクタリングが問題になりましたし、以前から問題のある業者が取り扱っていたケースもあり、悪いイメージを持たれる方も多いかもしれません。手数料も高いですし。

しかし、今でも銀行融資の金利に比べれば安くはないですが、手数料はかなり下がってきましたし、地方銀行と提携してサービスを提供する事業者も出てきました。大手企業がファクタリングを行っているケースもあります。

ノンバンクとファクタリング、どちらも金融機関に支払う金利よりも高いですから、なるべく利用は控えたいところでしょう。だからこそ、今まで通りの経営では利益が出ないのなら事業を見直すこと、あるいは新しい商品やサービスを考える必要もあるでしょう。そして、やはり資金繰りが重要ですから、資金繰りの見通しをしっかりと管理してください。

手持資金が無くなってから返済をストップしてもらった場合、仕入等でまとまった資金が必要になってもリスケジュールを理由に調達できないのでは事業再生に影響します。だからこそ数カ月先の資金繰りを管理し、融資が受けられないのなら手持資金に少しでもゆとりのあるうちにリスケジュールをすることです。そして、ノンバンクやファクタリングの利用がすべてダメというわけではありませんが限定的にしましょう。