金融機関に融資を依頼するのが決算直前だったりすると、金融機関から「決算書の数字を見てから判断したい」と言われることがあります。

試算表より決算書

融資審査に必要な試算表ですがあくまで「試算」ですから、融資を受けたいがために決算書以上に利益調整していることが多く、金融機関は正直あまり信用していません。しかし、途中経過を知るにはこれしかないから審査に必要な書類として要求するのです(だからといって中小企業の決算書を信用しているわけではありませんけど)。

だから3月決算の企業が2,3月に融資を受けたいとしても、担当者が「あと少しで決算ですから、決算書を見てから判断したいと思います」と言ってくることがあるのです。

「決算書を見てから」というのは本当にそうかもしれませんが、断り文句の可能性も少なくありません。絶対融資しないわけではないけど今のところ消極的、残り数カ月で結果を出して良い決算書になっていたら考えてもいいかなという程度です。これまでずっと決算内容が好調ならそんなことは言ってこないでしょうが、前期が赤字である等、不安定な経営内容であればそこはよく確認したいと考えるのです。

断り文句ではなかったとしても、金融機関からすれば精度の低い試算表なんかよりもう少し待っていれば(試算表よりは多少ましな)決算書ができるのだから、それまで待ちたいのは当然かもしれません。10カ月程度経過した試算表の段階では黒字だったから、そのまま決算を迎えるだろうと予想していたのに、いざ決算書が完成してチェックすると赤字だったなんてこともあるのです。これまでの利益調整を元に戻した、あるいは納税額が負担に感じて利益を減らすようにした等でそういうことがあるのです。

今期がまだ半年程度ならいいのですが、決算が近づいて提出された試算表の数字は精度が高いと信じ融資をして、たった2,3ヶ月で大幅に違っていたら担当者は上司から何言われるか、と考えればやっぱり無理はしないでおこうとなります。あともう少しなのだからそれまで何とか自己資金で頑張ってもらって、決算書が完成したら融資を申し込んで欲しいと考えるのです。

決算予想の作成

しかし、経営者からすれば決算申告までまだ数カ月あるのですから、そこまで待っていたら資金ショートしてしまう、試算表で何とか審査して欲しいと願うでしょう。

本来は切羽詰まってから融資を依頼するのが問題なわけですが、しっかり資金繰り管理をしていても狂うことはありますから、そんな依頼をしなければならないこともあります。

決算書を見てからと言われて、「分かりました。仕方ないですね」で諦めるわけにはいきません。そんな時は、今期の実績と残り数カ月の見通しを保守的に作成し精度の高い決算予想を提出しましょう。

試算表を月ごとに実績と見通しを作成します。そして売上見通しは保守的に、支出は多めに予想しましょう。また減価償却費は限度額まで計上する際、期末で一括計上せず毎月に按分して計上しましょう。仕入も支払ったときに計上するのではなく発生時に計上します。税込経理なら今期の見込み消費税を租税公課に入れてください。

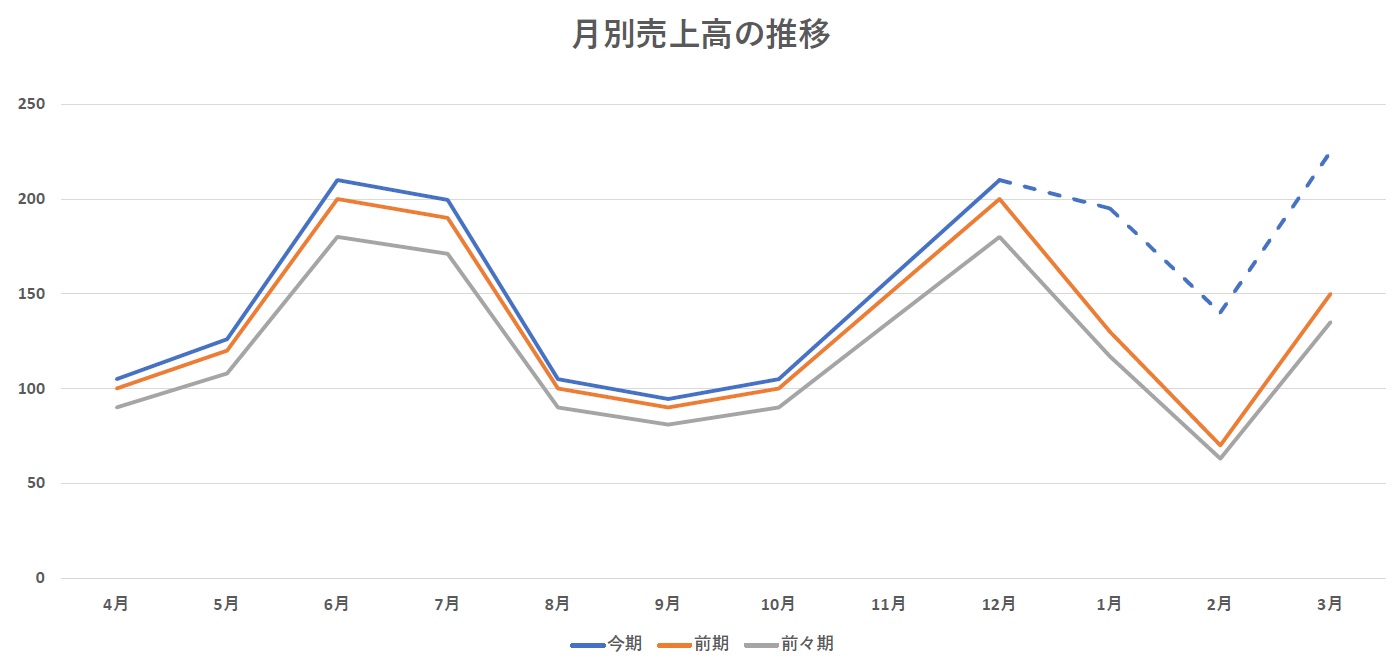

売上についてはどうしても見通しがよく分からないようなら、今期の前期比推移で売上を予想してみましょう。例えば今期は前期比で平均5%売上が増加しているなら、今後もそう予想してみるのです。それならそう大きく予想と実績が乖離することはないでしょう。それが下のグラフのようにこれまで5%増加(実線)だったのに、何の根拠もなく大きく増加する予想(点線)を作成すれば信頼性に欠けるでしょう。

もし売上が急増するなら根拠を説明できるようにします。新規顧客開拓が成功した、通常よりも大きな発注がある等です。それならば契約書等何か説明できる資料があるはずです。

期中に翌月どころか数カ月先の売上げまで前倒し計上して見た目の良い試算表を作る中小企業がありますけど、後で面倒なことになるのでやめましょう。後々ばれたら本当に面倒なことになりますから。

「次の決算を見てから」と言われるようなケースでは、やはり相談する先といえばメインバンクです。

メインバンクといっても、ただ融資残高が一番大きいというのではなく、日頃から自社の情報を提供し、コミュニケーションが取れている金融機関がいいです。

そのような金融機関は他行よりも自社の経営内容を把握していますから、提出する試算表や決算予想に対して、しっかり審査することができるはずです。

相談に行かれる時は、経営者と経理責任者だけで説明ができるのが理想的ではありますが、やや不安があるのでしたら、決算予想を一緒に作成したコンサルタントや税理士等にも説明の手伝いをしてもらうといいでしょう。

自社の経営を長年サポートしている専門家の説明なら、金融機関担当者もしっかり聞いてくれるはずです。

もし取引金融機関からいい返事がもらえなかった場合、日本政策金融公庫に相談することも考えられます。民間金融機関よりも企業の成長可能性を評価してくれる傾向にあります。融資に絶対はありませんが、念のためお近くの支店に行ってみるといいでしょう。

年間の資金繰りを見通す

多くの中小企業が月によって売上や仕入の発生額は増減すると思います。固定費や返済額はほぼ一定だとしても、売上や仕入の入金・支払額が大きく変動するため資金繰りに影響を与えます。だからこそ1年程度先までの資金繰り予想を作成してください。

1年も先になれば精度は低くなってしまうでしょうがそれでもかまいません。大まかな資金繰り見通しを知ることが目的です。

そして、現預金残高が大きく減少する前、かつ期中の業績好調なタイミングあるいは決算書完成直後に融資を受けるようにしましょう。それによって次の決算書完成後までは資金繰りに問題がないようにするのです。

金融機関への融資申込みは、切羽詰まった時に行うのではなく、まだゆとりのあるタイミングで行うことです。そうすれば金融機関も対応しやすいでしょう。そのためにも先を見通す経営をしていきましょう。